Il Def, il contratto gialloverde e il principio di realtà—di Stefano Simonelli

Riceviamo e volentieri pubblichiamo, da Stefano Simonelli.

La risoluzione al DEF approvata recentemente dalla maggioranza M5S-Lega consente al Parlamento di conoscere con anticipo le linee di politica economica e finanziaria del Governo su di un arco temporale pluriennale (2018-21); è una legge dunque, che vincola il Governo a redigere il prossimo ed i successivi bilanci annuali secondo i criteri che scaturiscono dal dibattito parlamentare.

I mercati finanziari hanno ritenuto (finora) le linee guida delle risoluzioni al DEF rassicuranti per quanto concerne il rispetto degli impegni presi su deficit (pareggio a fine 2020, o al massimo rinviato al 2021), debito pubblico (in riduzione progressiva) e per una prudenziale tenuta dei conti dello Stato (anche in vista di una richiesta di maggiore flessibilità per gli investimenti infrastrutturali dal 2019 e di una eventuale revisione dei trattati europei).

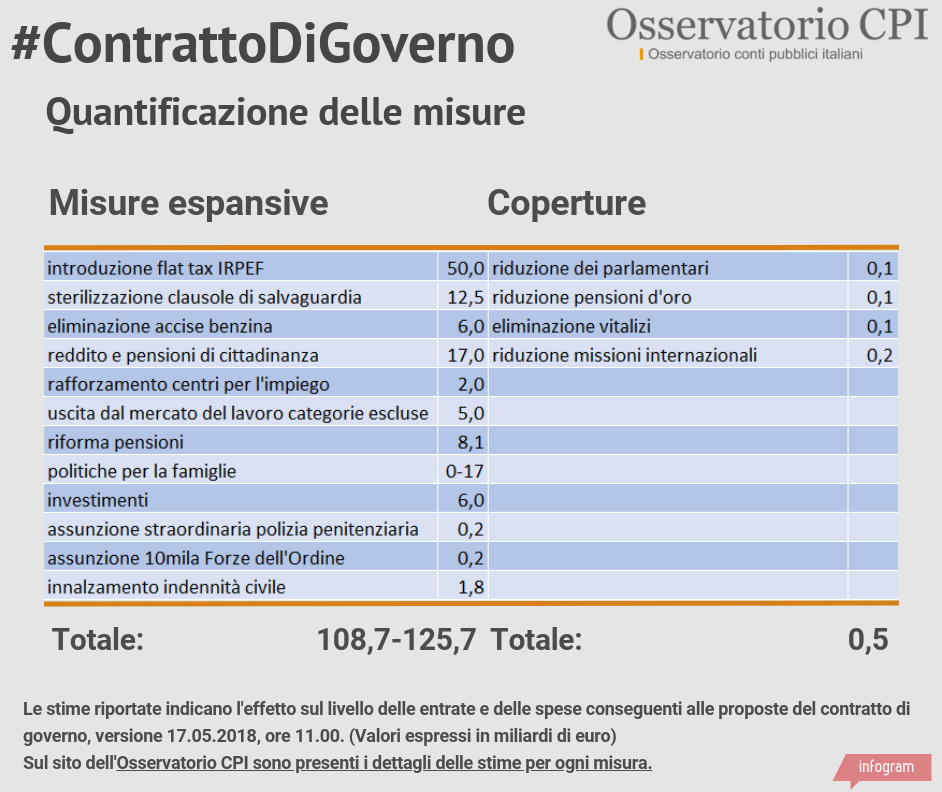

I tassi di crescita declinati per l’arco temporale 2018-2021 potrebbero essere soggetti ad una revisione al ribasso (prevalentemente per il rallentamento economico globale dalla crisi nel commercio internazionale, con impatti su surplus commerciale e delocalizzazioni dentro e fuori dalla UE), anche se appaiono tutto sommato realistici per il biennio 2018-19 (+1.5% e +1.2%; +1.3% e +1.1% secondo Confindustria), anche dato il potenziale recupero del gap di produttività rispetto ai partner europei e ad una PMI italiana competitiva e aciclica sui mercati internazionali. Un quadro di finanza pubblica, dunque, apparentemente realistico e rassicurante, anche e soprattutto in contrasto con le ‘generose’ promesse elettorali contenute nel contratto di governo e sintetizzate in dettaglio, negli impatti finanziari (e nelle mancate coperture), dall’Osservatorio CPI.

La ‘ratio’ del Def – di tenuta dei conti e di rispetto degli impegni presi in sede UE – dovrebbe dunque ispirare anche le principali misure di bilancio annuale contenute e declinate nella Legge di stabilità 2018, che verrà licenziata dal Parlamento entro la fine dell’anno, dopo un attento esame ed opportuni emendamenti. Coerentemente con le linee guida tracciate nel Def dal Ministro dell’Economia, proviamo a quantificare alcune tra le principali misure finanziarie espansive (e le relative coperture) che potrebbero essere contenute nelle manovre di bilancio nel prossimo biennio.

Per quanto concerne le misure da finanziare (2018-19) – con i caveat e le incertezze del caso – queste dovrebbero comprendere i seguenti interventi, secondo quanto discusso in questi giorni (nella versione più realistica, ragionevole e finanziariamente sostenibile): 1) 12.5bn per la sterilizzazione delle cd ‘clausole di salvaguardia’ (IVA/accise su benzina e gasolio – 19bn è invece l’impatto stimato per il 2019); 2) Riforme: a) ‘reddito cittadinanza’ e lotta alla povertà (4bn nella forma iniziale – di cui 2bn per i centri per l’impiego nel primo anno); vs i 17bn stimati per l’intervento ‘pieno’ della riforma secondo l’Osservatorio CPI (fino ad una max di 40bn, coperti in teoria con lo spostamento degli aiuti/sussidi concessi ad altri settori: imprese per il Jobs act e banche in primis); b) Revisione Fornero, ovvero ‘quota 100 light’ (taglio del 8-9% dell’assegno pensionistico sul modello dell’APE) a 64 anni di vecchiaia e 36 anni di anzianità contributiva (5bn, finanziabile ad es. con abolizione dell’APE social) vs un ‘folle ritorno’ al regime pre-Fornero che riporterebbe la spesa pensionistica oltre il 18% del PIL (dal 16.5% attuale, il doppio della media OCSE). Sul tema della revisione della riforma Fornero, la Ue si è già espressa negativamente. Verrebbe dunque rimandata la quota 100 con 41 anni di anzianità contributiva (fino a 15-20bn il costo); c) investimenti infrastrutturali (da flessibilità Ue, fuori bilancio, a partire dal 2019); d) semplificazione fiscale (abolizione di redditometro, spesometro – attraverso fatturazione elettronica – e studi di settore; eliminazione dello split payment, per un costo stimato di 0.5 bn di mancato gettito IVA); e) ‘flat-tax’ (impatto da determinare – v. analisi successiva). Per un totale delle misure da finanziare (‘flat-tax’ esclusa) di 40-42 bn.

Per quanto concerne invece le coperture finanziarie (2018-19), dovremmo avere: 1) la cd ‘pace fiscale’ (aliquote fino al 25% sulle cartelle entro i 100k; ‘rottamazione bis’ per chi non ha potuto pagare): al max 2 bn di introiti (su un monte contenziosi pari a 50 bn; 7 bn gli importi già incassati); 2) una restrizione di deficit/PIL dello 0.7-0.8% del PIL annuo (congelamento della spesa corrente, da declinare e maggiori entrate fiscali dalla crescita), pari a 14-16bn annui, (calo del ratio deficit/PIL ipotizzabile: 2.3% (a fine 2017); 1.6% (2018); 0.8% (2019); 0% (fine 2020)) con un possibile rinvio pareggio al 2021 dal 2020 (come previsto dall’analisi dell’Osservatorio CPI); 3) Ipotesi di abolizione dell’APE Social (5 bn) e taglio delle cd ‘pensioni d’oro’ (sopra i 5k netti mensili); ovvero taglio del 100% dell’eccedenza rispetto ai contributi versati (0.1 bn gli introiti stimati; impatti minimi dunque e dubbi per quanto concerne la fattibilità in quanto ‘diritti acquisiti’. Si potrebbe invece arrivare fino a 2-3 bn tagliando il 50% dell’eccedenza rispetto al calcolo contributivo agli assegni sopra i 50k lordi); 4) privatizzazioni/recupero sommerso/nuovi condoni (impatto da determinare: a saldo). Per un totale delle coperture (‘flat-tax’ esclusa) di 40-42bn.

Per quanto riguarda la riduzione del rapporto debito/PIL, l’obiettivo viene ribadito di primaria importanza: dai livelli del 132% Italiano attuale si potrebbe rientrare in 20 anni ad un 65-70% – vicino ai livelli della Germania – ad un passo del -3% annuo. Dalla formula della variazione annua del rapporto debito/PIL, il driver principale resterebbe ovviamente un avanzo primario robusto (al 4%; dal 2% attuale che genererebbe solo una modesta riduzione dell’1% nel rapporto debito/PIL). Inoltre, una leva finanziaria positiva nel rapporto debito/PIL (ovvero una differenza negativa tra i tassi reali medi che paghiamo sul debito e la crescita del PIL) dovrebbe contribuire solamente in una fase successiva alla riduzione del ratio.

Resta invece di difficile declinazione la ‘vexata quaestio’ flat tax (in aggiunta alla semplificazione fiscale), che sia come coperture (fino a 50bn) che come implementazione, dipende da svariati temi: a) il livello di aliquota media cui tendere (15, 20 o 25%?); b) il passaggio graduale o no attraverso due aliquote (15% e 20%); c) l’applicabilità prima alle imprese (15 o 20%, magari abolendo l’IRAP) e solo in seguito alle persone fisiche; d) il livello di ‘no tax area’ previsto; e) a quanti sconti fiscali rinunciamo come coperture (si noti che abbiamo ca 700 tax expenditures per oltre 200bn); va infatti realizzata una progressività per deduzioni invece che per scaglioni; f) come il tema fisco si coniuga con il reddito di cittadinanza (gli incapienti) e in generale con il tema dell’Assistenza che grava sui conti INPS per oltre 100bn tra Pensioni Sociali non coperte da contributi, Prestazioni Assistenziali di vario genere ed Invalidi.

Se separassimo finalmente l’Assistenza dalla Previdenza, l’INPS svolgerebbe una mera funzione assicurativo-previdenziale in pareggio. La pura e sola Assistenza (ca50bn), potrebbe invece venire ricompresa nella riforma unitaria del sistema fiscale e previdenziale “25Xtutti IBL”, in cui è previsto un ‘reddito di inclusione’ a sostegno alla povertà (differenziato per area geografica). Il costo del ‘reddito di inclusione’ si aggirerebbe sui 35bnca annui: per il primo anno, verrebbe versato ‘cash’, mentre, dal secondo, in ‘voucher contributivi’ a favore del futuro datore di lavoro (quindi non un mero reddito assistenziale). In sintesi, per equità sociale e sussidiarietà, dovrebbe cessare l’idea di un sistema universalistico di welfare, a favore di un regime che favorisse invece il cd ‘opting out’ dei più abbienti verso forme di assicurazione privata (tranne ovviamente i casi di gravità acclarata che verrebbero ricompresi nel SSN).

In sintesi, da parte del Ministro dell’Economia, è prevalsa la prudenza di bilancio ed il rispetto degli impegni Europei rispetto alle fallaci promesse elettorali (tanto da suscitare anche gli apprezzamenti positivi del suo predecessore Padoan). Di converso, il Programma di Governo Giallo-verde era francamente un’altra cosa, generando deficit addizionale (senza praticamente coperture) per ca 100-120bn (ovvero +6-7% di rapporto deficit/PIL).

Ricordiamoci una volta per tutte che in Italia siamo al limite dell’investment grade (rating BBB – ovvero appena 2 notches sopra – perso il quale ‘addio al paracadute BCE’); rischiamo di pagare tra gli 0.8 ed i 3.5bn nei prossimi due anni di interessi addizionali dalla ‘fiammata dello spread’ in zona 300bps (superate Spagna a 100bps e Portogallo a 150bps e persino i rendimenti greci sui 9M; inoltre, siamo in un contesto di risalita dell’inflazione e dei tassi). in sintesi, siamo ‘sistemici per l’Eurozona’, ovvero dobbiamo presentare ratio migliori (come del resto le banche sistemiche UE SIFI) e dipendiamo per ca 1/3 da capitali stranieri per gli acquisti del rifinanziamento annuo del nostro debito pubblico (è ca400bn annui, su un totale che ha sfondato ormai i 2.300bn). Inoltre, il calmieramento dei tassi dell QE finirà a dicembre 2018, con acquisti mensili che sono progressivamente calati dagli 80bn del 2015 fino ai 30bn attuali.

Per quanto concerne le coperture mi focalizzerei – come suggerito da Cottarelli – sul ‘congelamento della spesa’, da realizzare anche attraverso i seguenti interventi positivi: a) riforme sulla PA; meno adempimenti burocratici e ‘più digitale’ potrebbero sgravare le PMI, il motore dello sviluppo italiano, fino a 30bn; b) una giustizia civile più celere e certa: a 1anno come in Francia (e non a 8anni come in Italia), per essere maggiormente attrattivi per i capitali esteri; c) più concorrenza e meno partecipate pubbliche in perdita, con l’aggravante di operare in posizioni di monopolio naturale; in sintesi, una riduzione di perimetro delle attività statali improntata a criteri di efficienza ed efficacia oltre che di ‘pubblica utilità’. Una nota finale su evasione (stimata in 130bn, ovvero l’8% ca del PIL) e corruzione (ca 60bn, 4% del PIL): si pensi che un 1% di PIL di evasione in meno dal 1980 ad oggi, ci avrebbe portato ad un debito/PIL al 70-75% (praticamente ai livelli della Germania).

Alcune misure in concreto: 1) 3anni di una ‘mini-manovra’ dello 0.3% del PIL (in assenza della quale, ne verrebbe richiesta dalla Commissione UE una dello 0.5-0.6% del PIL per il 2018-19 dalla revisione al ribasso delle stime di crescita); non certo quindi una ‘austerity lacrime e sangue’, quanto una correzione espansiva (il Governo Monti, per dare un ordine di grandezza, la fece del 2.5% del PIL, ma in un anno di emergenza per i nostri titoli di debito come il 2012). Così facendo, grazie anche alle maggiori entrate fiscali dalla crescita, potremmo arrivare al ‘pareggio di bilancio’ entro il 2021; 2) la lotta ai monopoli pubblici e privati, beneficiari di sussidi e sconti fiscali; 3) la riduzione degli sprechi sulla spesa corrente (con centri acquisto centralizzati/appalti trasparenti e digitali/costi standard). In sintesi, meno burocrazia e più digitalizzazione per facilitare scelte responsabili e trasparenti da parte dei Dirigenti della PA.

A questo punto, potremmo veramente presentarci in Europa ‘a testa alta’ e vantare diritti su diversi temi economici fondamentali: a) il bilancio UE 2021-27 (principi di contribuzione/distribuzione dei fondi commisurati al ciclo economico dei singoli Paesi Europei, con impatti positivi sull’inflazione dei singoli Paesi membri); b) il fondo interbancario di garanzia comune sui depositi; c) la mutualizzazione del rischio dei debiti sovrani tramite Eurobond garantiti dalla BCE; d) una vigilanza sulla banche meno ‘punitiva’ e che tuteli meglio i nostri istituti (v. linea credito ESM a sostegno di un ‘fondo ricapitalizzazione banche’; realizzabile solo una volta attuata una riduzione dei rischi e dei crediti deteriorati netti (ad es. al di sotto del 5% in rapporto al totale del monte crediti – in linea quindi con la media UE, come le nostre ‘banche sistemiche’ – dal 10%ca medio del ‘sistema Italia’); e) i fondi UE per migranti/aree economicamente depresse/calamità naturali; f) le decisioni ‘chiave’ in tema ambientale (diesel, emissioni CO2…).

Ci auguriamo una analoga prudenza nei conti dello Stato anche per quanto concerne i ‘dossier caldi’ di crisi industriale (ILVA e Alitalia in primis, ma anche le Municipalizzate locali), per non parlare del ruolo della CdP (che non va cambiato e ridotto a ‘banca pubblica di sistema e di salvataggio’ o di trasferimento di partecipate pubbliche ‘decotte’ al solo scopo di deconsolidarle dal Bilancio Pubblico). Meglio privatizzare ‘debt-free’ il servizio inefficiente, lasciando in capo a CdP la BadCo (in equilibrio finanziario) con debiti e asset strategici da dare in concessione ai privati.

Parecchio è stato fatto, un ultimo sforzo non particolarmente impegnativo dal punto di vista finanziario è necessario (si tratta più di una semplificazione e di una ridefinizione di perimetro delle attività pubbliche); ma va realizzato ora che la congiuntura ci è finalmente favorevole dopo 10anni di interminabile crisi finanziaria per il nostro Paese.

Accordi presi in sede UE

Chi li ha presi? E a che titolo li ha presi?

Prego precisare. Per cose simili in paesi più seri del nostro si finisce davanti al plotone di esecuzione.